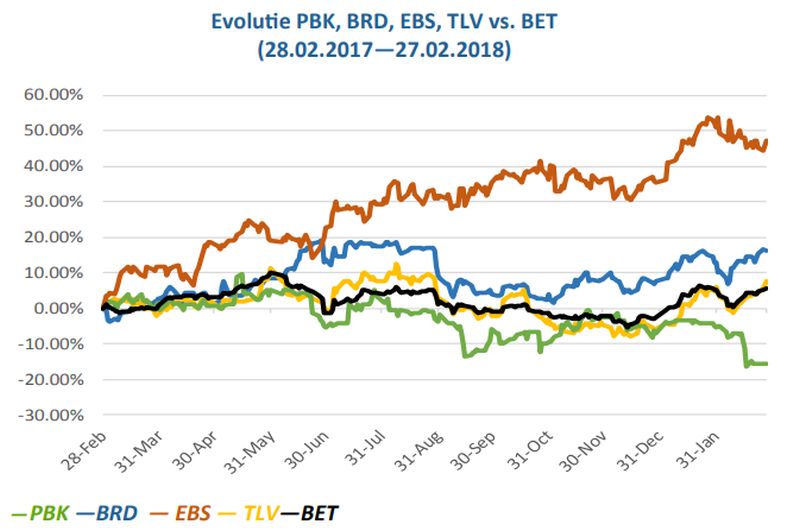

Societatea de Investiții Financiare Tradeville a publicat o analiză asupra performanțelor fînanciare ale băncilor listate pe BVB, pornind de la premisa că sectorul financiar-bancar este unul din motoarele economiei, care dictează în bună măsură evoluția unui număr semnificativ de sectoare adiacente.

BRD Societe Generale

BRD a raportat un profit net preliminar aferent anului 2017 în valoare de 1,414 mld. RON, în creștere cu 85% față de anul precedent. În 2017, datorită mediului macroeconomic, procesul de creditare s-a intensificat, BRD înregistrând un avans de 6,4% al creditelor acordate persoanelor fizice, respectiv o creștere de 0,9% a creditelor corporate. La nivel general, creditele nete au crescut cu 5,3% la 30,3 mld. RON, în comparație cu anul precedent. Într-un mediu economic caracterizat de dobânzi scăzute, în care BNR a făcut primii pași pentru normalizarea politicii monetare, dar în care ratele de dobândă sunt încă la niveluri scăzute, BRD a înregistrat o majorare de 4,8% a depozitelor atrase la 44,2 mld. RON.

Numărul de clienți activi a crescut cu 41.000 față de anul trecut. BRD-Groupe Societe Generale a înregistrat o creștere a veniturilor nete din dobânzi de 8,38% la 1,72 miliarde RON, respectiv o scădere a veniturilor nete din comisioane de 1,2% la 763 milioane RON (scădere determinată de noile reglementări adoptate atât la nivelul UE cât și la nivel național). La nivel general, banca a înregistrat o creștere a veniturilor operaționale excluzând elementele necurente (câștiguri din active financiare disponibile pentru vânzare) de 4,1% la 2,77 mld. RON.

Din punct de vedere al cheltuielilor operaționale, acestea s-au majorat cu 6,18% la 1,47 mld. RON, evoluția lor fiind determinată de creșterea cheltuielilor cu personalul cu 7,5% la 739 mil. RON, respectiv creșterea “Altor cheltuieli operaționale” cu 4% la 526,2 mil. RON, cele două elemente de cheltuieli dețînând o pondere de peste 80% în cheltuieli totale. În 2017, BRD și-a îmbunătățit rata creditelor neperformate cu 3,9%, creditele neperformante reprezentând 6,6% din totalul creditelor. Costul net al riscului a fost unul pozitiv, în valoare de 360 mil. RON, fiind determinat de diminuarea provizioanelor, datorită recuperărilor de portofoliu, îmbunătățirii portofoliului de credite și vânzarea unor portofolii de credite neperformante, având la rândul său o influență importantă asupra profitului net.

Banca Transilvania (TLV)

Grupul Banca Transilvania a raportat un profit net preliminar de 1,24 mld. RON, în scădere cu 2.74% față de cel înregistrat în anul precedent. Pentru TLV, anul 2017 a fost caracterizat de două achiziții importante, Bancpost – prin intermediul căreia compania și-a mărit cota de piață și achiziția Victoria Bank din Republica Moldova, prin întermediul căreia TLV și-a extins activitatea dincolo de granițele României. Mediul macro-economic, caracterizat prîntr-o politica monetară încă relaxată (deși BNR a efectuat pași importanți pentru a normaliza politica monetară, prin majorarea ratei de politică monetară), a influențat pozitiv activitatea de creditare a TLV, în anul 2017 înregistrând o creștere de 11.07% a “Creditelor acordate clientelei” la 30,2 mld. RON.

Deși climatul dobânzilor nu este unul competitiv față de randamentul altor active financiare, compania a înregistrat o creștere a “Depozitelor atrase de la clienți” de 17,4% la 48,9 mld. RON.

În 2017, compania a raportat o creștere a veniturilor nete din dobânzi de 7,16% la 1,89 mld. RON, în timp ce veniturile din comisioane s-au majorat la rândul lor cu 14,74% la 626.7 mil. RON. La nivel general, TLV a publicat venituri operaționale excluzând elementele nerecurente de 2,919 mld. RON, în creștere cu 13% față de anul precedent.

În ceea ce privește cheltuielile operaționale, acestea au înregistrat un avans de 13,72% față de 2016, însumând 1,44 mld. RON, evoluția lor fiind determinată de majorarea cu 14,6% a cheltuielilor cu personalul și de majorarea cu 33% a cheltuielilor cu amortizarea.

Rezultatul operațional (excluzând elementele nerecurente) al TLV a marcat o creștere cu 12%, însumând 1,47 mld. RON. În 2017, costul net al riscului s-a diminuat semnificativ, înregistrând o scădere de 95,6% față de anul anterior, la 28,8 mil. RON, ca urmare a îmbunătățirii portofoliilor de credite și a demersurilor efectuate pentru diminuarea riscurilor.

Erste Group Bank (EBS)

Erste Group Bank a raportat un profit net preliminar de 1,66 mld. EUR, în creștere cu 8.5% față de rezultatul aferent anului 2016. Grupul Erste își desfășoară activitatea în șapte țări din Europa Centrală și de Est (Cehia, Slovacia, România, Ungaria, Croația, Serbia și Austria) în care mediul macroeconomic din 2017 a fost unul solid, ceea ce a permis băncii să înregistreze costuri reduse ale riscului și a indus politici monetare ce au început sa intre în etapa de normalizare, toți acești factori influențând evoluția grupului Erste în anul 2017.

Deși activitatea de creditare s-a intensificat, veniturile nete din dobânzi au prezentat o ușoară diminuare de 0,5% la 4,35 mld. EUR, din pricina dobânzilor mici de pe piața instrumentelor financiare cu venit fix și din pricina dobânzilor scăzute aferente creditelor acordate clientelei. În timp ce veniturile din dobânzi s-au diminuat, veniturile din comisioane au crescut cu 3,8% față de 2016, la 1.85 mld. EUR, ca urmare a intensificării activităților pe segmentele de brokeraj și asset management. Per total, EBS a înregistrat venituri operaționale în valoare de 6,67 mld. EUR, în ușoară scădere față de anul precedent cu 0,3%. Cheltuielile operaționale s-au majorat cu 3,2% la 4,16 mld. EUR, fiind influențate de creșterea cheltuielilor cu personalul cu 2,1% și a “Altor Cheltuieli Administrative” cu 6% la 1,3 mld. EUR, categorie ce înglobează “Cheltuielile IT”, care s-au majorat cu 25% la 425,9 milioane EUR. Ca atare, deoarece veniturile operaționale nu au marcat o evoluție coroborată cu majorarea costurilor operaționale, Erste a înregistrat un profit operațional de 2,5 mld. EUR, în scădere cu 5,7%. Astfel, impactul hotărâtor asupra creșterii de profit net se datorează reducerii costului net al riscului cu aproximativ 32,5% la 132 mil. EUR.

Patria Bank (PBK)

Patria Bank a raportat o pierdere neta preliminară de 42,17 mil. RON, în creștere cu 10% față de pierderea înregistrată în anul 2016. Patria Bank, în actuala sa formă, s-a constituit în 2017 prin fuziunea dintre Banca Comercială Carpatica și fosta Patria Bank, motiv pentru care în exercițiul financiar încheiat cele două banci și-au desfasurat activitatea separat timp de 4 luni și apoi 8 luni împreuna ca instituție fuzionată.

Ca atare, rezultatul global aferent lui 2017 este format din consolidarea rezultatelor globale 12 luni PBK + 12 luni BCC, urmând să fie raportat la cel din 2016 sub aceeași metodologie.

În 2017, PBK a înregistrat venituri nete din dobânzi de 104,5 mil. RON, mai mici cu 29,8% față de aceeași perioadă a anului precedent, evoluția negativă fiind determinată de scăderea “Veniturilor din reluarea ajustărilor de valoare justă” cu 67,5% cauzată de înregistrarea în anul anterior a ajustărilor aferente portofoliului BCC sub forma de venituri, deși veniturile din dobânzile la credite s-au majorat cu 3,7% la 86,9 mil. RON.

În ceea ce privește cheltuielile operaționale, acestea au însumat 164.7 mil. RON, în scădere cu 21.7% față de 2016, evolutia lor fiind înfluențată de reducerea cu 21% a cheltuielilor cu personalul și de reducerea cu 25% a “Altor cheltuieli operaționale și administrative”, ca urmare a procesului de reorganizare a băncii pe toate segmentele. Rezultatul operațional al PBK a fost unul negativ, în valoare de -22.17 mil. RON, cu 18% mai mic față de rezultatul înregistrat în anul anterior.

V.B.