Potrivit unei analize realizate de agenția de credit information&business management KeysFin, pe baza datelor depuse de firmele de management al creanţelor, în România există în prezent 193 de firme de recuperare a creditelor, care au realizat, în 2014, afaceri de 194 milioane de lei.

Numărul companiilor specializate în recuperarea datoriilor aproape s-a dublat în intervalul 2010-2014. Astfel, dacă în urmă cu cinci ani erau înregistrate 105 firme, în 2012 s-a ajuns la 158, în 2013 la 182, respectiv la 193 în 2014.

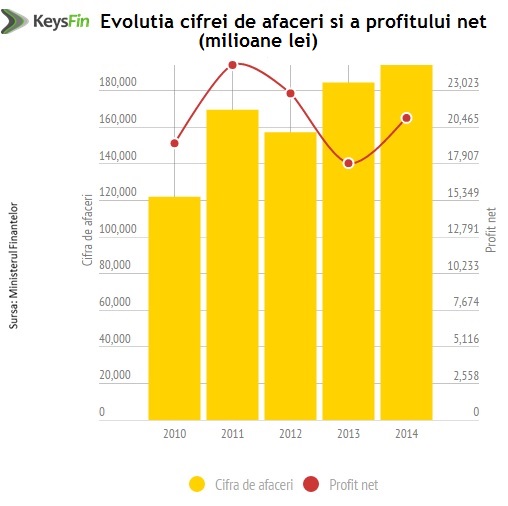

Şi afacerile acestora au evoluat semnificativ, de la 121,9 milioane de lei în 2010, la 169,4 milioane în 2011, 184,5 milioane lei în 2013 şi 194 milioane lei în 2014. Iar profitul recuperatorilor a avansat de la 19,3 milioane de lei la 2010 la 21,1 milioane în 2014.

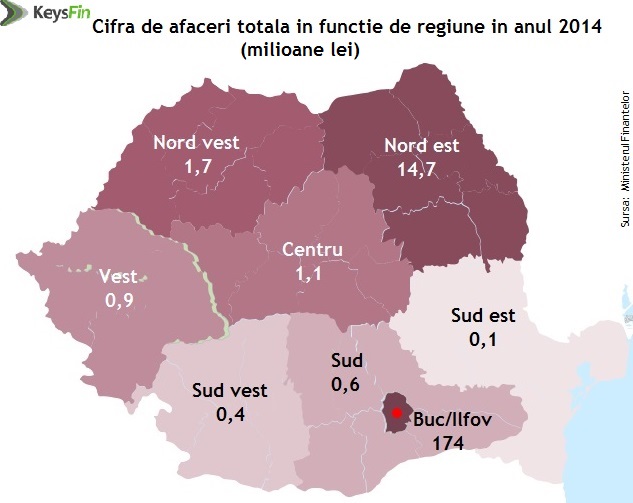

Statistica KeysFin mai arată un lucru interesant – majoritatea firmelor de recuperare de creanţe se află în Capitală, iar afacerile acestora depăşesc 174 milioane de lei.

O hartă a datornicilor, realizată din prisma business-ului de recuperare a creanţelor, situează zona Moldovei pe locul secund, cu 14,7 milioane de lei, urmată de Nord-Est cu 1,7 milioane şi Centru cu 1,1 milioane lei. Zonele de Vest, Sud-Vest şi Sud ale ţării abia dacă au adunat împreună 1,9 milioane de lei. Potrivit analiştilor, această situaţie poate fi privită în oglindă cu cea a situaţiei creditării la nivel naţional.

Bucureşti-Ilfov a fost şi zona în care s-au acordat cele mai multe credite în timpul Epocii de Aur a Consumului. Dincolo de clienţi, care au avut de suferit de pe urma crizei (reduceri de salarii, concedieri etc.) sau care nu şi-au estimat corect capacitatea de plată ( consecinţă a slabei educaţii financiare), o parte din vină pentru numărul mare de datornici o poartă şi bancherii, care au acordat finanţări cu ochii închişi, vestitul credit cu buletinul fiind poate cel mai bun exemplu

KeysFin

Din momentul în care clienţii n-au mai putut să plătească, băncile au căutat să-şi facă curăţenie în bilanţuri şi au vândut portofoliile de credite neperformante firmelor de recuperări. Un business profitabil pentru cele două părţi, nu şi pentru a treia, clienţi.

Bancherii şi-au acoperit mare parte din aceste credite din dobânzile uriaşe percepute, astfel că le-a fost simplu să scape de datornici. La rândul lor, firmele de creanţe au cumpărat creditele ieftin şi, din marja rămasă, îşi acoperă un profit semnificativ. De pierdut au clienţii care, aflaţi în incapacitate de plată, s-au văzut cu veniturile blocate şi bunurile scoase la vânzare. Legea falimentului personal a venit prea târziu pentru majoritatea

KeysFin

Cea mai mare firmă din piaţa recuperării de creanţe este, potrivit datelor financiare, EOS KSI România SRL, care a raportat anul trecut 590 de salariaţi şi afaceri de 61,1 milioane de lei, cu un profit de aproape 1 milion de lei. Locurile următoare în TOP 5 sunt ocupate de Asset Portfolio Servicing Romania Srl, Top Factoring SRL, VS Comunication Srl şi Cycle Eurpean Srl.

Afaceri la limita legii

Modul în care se derulează afacerile din sectorul colectării de creanţe ridică destule semne de întrebare. Mulţi clienţi au sesizat autorităţile că sunt hăituiţi de către unele companii, în condiţiile în care activitatea acestora nu este reglementată cu aceiaşi stricteţe cu care se desfăşoară business-urile din sectorul bancar, aflate sub monitorizarea Băncii Naţionale.

Cât de legal este transferul de responsabilitate pentru creanţe de la bancă la un SRL?

„Mecanismul cesiunii creanţelor bancare către societăţile specializate de recuperare ascunde, sub aparenţa legalităţii, numeroase nereguli şi încalcări ale legii”, spune avocatul Amalia Postu.

Potrivit acesteia, în acestă privinţă, cesionarea unui credit bancar reprezintă practic preluarea calităţii de creditor de către societatea de recuperare, în locul bancii, fără însă ca aceasta să îndeplinească toate condiţiile legale pentru a fi creditor într-un contract de credit, aspect de natură a atrage nulitatea cesiunii. Astfel încât creanţa cesionată îşi pierde calitatea de creanţă bancară, între noul creditor şi debitor intervenind un nou raport, de o altă natură juridică. Potrivit lui Amalia Postu, „în practică însă, bancile nu solicită niciodată acordul clienţilor, aceştia fiind doar înştiinţaţi cu privire la cesiune”.

Ce poate face clientul care află că a fost „ vândut” unei firme de recuperare?

Clienţii au la îndemână, pentru a se apăra, câteva mecanisme legale, fie pe latură civilă, fie pe latură penală. În materie civilă, as preciza invocarea nulităţii cesiunii pentru argumentele expuse anterior. De asemenea, fiecare client ar trebui să verifice dacă nu se află în situaţia în care creanţa a fost prescrisă, iar în caz afirmativ, se poate apăra invocând instituţia prescripţiei, nemaiexistând obligaţia legală de a achita sumele pretinse

Amalia Postu

avocat

În prezent, cum piaţa recuperării de creanţe nu este supravegheată şi nu are o lege proprie de funcţionare, firmele au libertatea de acţiona după cum doresc. Cele 5 companii membre ale Asociaţiei de Management al Creanţelor Comerciale (AMCC), şi-au creat propriu cod deontologic, practic propria lege internă.

Firmele de recuperări îşi asumă, prin acest document, că nu vor folosi forţa, ameninţările cu sancţiuni inexistente sau care nu pot fi consecinţa a actelor/faptelor debitorului sau a altor acţiuni care atentează la demnitatea debitorului, că nu vor folosi un limbaj vulgar sau alte metode menite să hărţuiască debitorul.

În plus, recuperatorii afirmă că vor trimite sa vor folosi documente/scrisori care să sugereze în mod fals ca activităţile sunt făcute de o instanţă judecătorească sau o institutie de stat, şi că nu vor da informaţii false referitoare la consecinţele nerambursării debitului, printre care arestul sau detenţia, şi nici nu vor primi bani de la datornici fără a emite o chitanţă aferentă.

Codul deontologic adoptat de Asociaţia de Management al Creanţelor Comerciale – AMCC reprezintă o formă de autoreglementare a societăţilor de recuperare, care nu vine însă cu nimic în sprijinul real al debitorilor

Amalia Postu

Analiştii KeysFin suprind şi o altă perspectivă. „Faptul că firmele de recuperare şi-au asumat aceste menţiuni înseamnă că au existat sau există astfel de practici în piaţă. Rămâne ca, dincolo de codul deontologic asumat, ca şi Parlamentul să reglementeze legal practicile din piaţă, în aşa fel încât relaţia dintre clienţi şi firme să se desfăşoare normal, cel puţin ca cea din mediul bancar”, au mai spus analiştii KeysFin.

Ultima formă a codului, prezentat zilele trecute, prevede, astfel, că contactarea unui client cu credite restante se poate realiza prin poștă, telefonic sau prin vizite la domiciliu.

Astfel că, de exemplu, apelurile şi vizitele recuperatorilor pot fi făcute în zilele lucratoare doar între orele 8:00 şi 21:00, iar sâmbăta doar între 9:00 şi 14:00. Exceptie fac doar cazurile în care debitorii cer sa fie sunaţi sau vizitaţi la alte ore.

O altă prevedere importantă – corespondenţa dintre firmă şi debitor trebuie să fie într-un plic sigilat, lipsit de însemnări sau semne care să indice ăa este vorba de debitul destinatarului. Este permisă doar aplicarea siglei sau a semnelor grafice de identificare a companiei de colectare a creantelor, iar prima scrisoare trebuie să conţină o descriere detaliata a datoriei.

Codul mai prevede, printre altele, că datornicii pot face reclamatii cu privire la creante sau cesiunea de creante, acestea urmand sa fie rezolvate în cel mult 30 de zile de la primire.

Companiile de recuperare pot propune o altă dată pentru soluţionare numai dacă cele 30 de zile sunt insuficiente, dar noul termen nu poate fi mai mare de 60 de zile de la primirea reclamaţiei.

CITEȘTE AICI Codul deontologic al recuperatorilor de creanțe

Andrei Tudor